Otra razón por la que la Reserva Federal debería dejar que el Banco de Igualdad Racial colapse.

Escrito por Wolf Richter para WOLF STREET.

El segmento multifamiliar de bienes raíces comerciales (apartamentos) se está resistiendo mejor que el de oficinas, comercio minorista (colapso de ladrillo y mortero desde 2017) y residencial, aunque también se está resquebrajando con algunos impagos sorprendentes en los últimos 12 meses o hacia eso. Sin embargo, los bancos estadounidenses, las cajas de ahorros y los bancos extranjeros poseen sólo una pequeña participación.

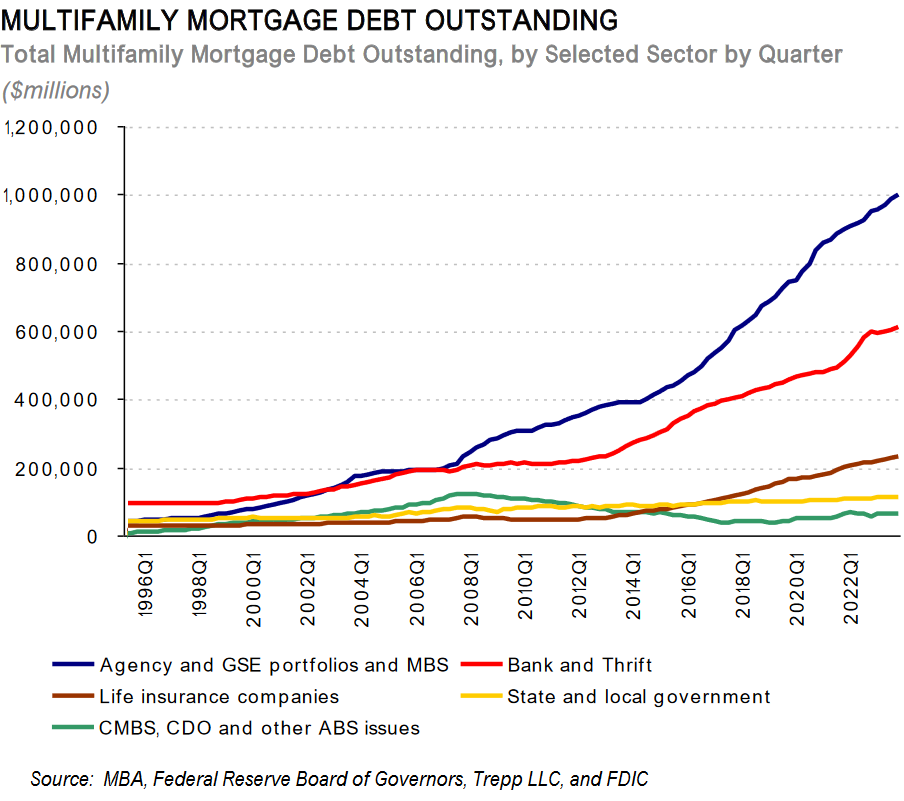

El total de hipotecas respaldadas por propiedades multifamiliares aumentó un 4,4% interanual en el cuarto trimestre, o 88.000 millones de dólares, hasta 2,09 billones de dólares, según la Asociación de Banqueros Hipotecarios, con base en sus propios datos, y en datos de la Reserva Federal, y en datos de la Reserva Federal, ADPIC. y la Corporación Federal de Seguro de Depósitos (FDIC).

Estas hipotecas incluyen:

- Las agencias gubernamentales de EE. UU., las empresas patrocinadas por el gobierno de EE. UU., los gobiernos estatales y locales y los fondos de pensiones estatales y locales poseían el 54,8%, o 1,09 billones de dólares.

- Los bancos estadounidenses, las cajas de ahorros y los bancos extranjeros representaron el 29,3%, o 612.000 millones de dólares.

- Las compañías de seguros de vida poseían el 11,3%, o 235.000 millones de dólares.

- Otro 3,2%, o 67.000 millones de dólares, se convirtió en valores respaldados por hipotecas, obligaciones de deuda garantizadas y ABS, y estos valores eran propiedad de inversores.

- Otros inversores, incluidos fondos de pensiones privados y fideicomisos de inversión inmobiliaria, poseían el 2%.

La línea azul representa entidades respaldadas por el gobierno federal, incluidos MBS emitidos y garantizados por esas entidades. Tendencia interesante (gráfico vía MBA):

La MBA excluye los préstamos para adquisición, desarrollo y construcción, y los préstamos garantizados por bienes raíces comerciales ocupados por sus propietarios.

Durante casi un año, hemos estado informando sobre cómo entidades no bancarias, desde tenedores de bonos CMBS hasta firmas de capital privado, se han visto afectadas por préstamos hipotecarios para oficinas y otros bienes raíces, y cómo las mayores pérdidas han afectado a esos inversionistas. particularmente los inversores de CMBS, y no los bancos. Entre los bancos que atacó se encontraban un gran número de bancos extranjeros.

Pero en el caso del sector inmobiliario multifamiliar, la mayoría de las entidades gubernamentales federales, estatales y locales, incluidos sus fondos de pensiones, están en apuros, lo que significa que los contribuyentes están en apuros por el 54,8% de todas las hipotecas multifamiliares.

A la Reserva Federal no le importaban mucho los contribuyentes. La Reserva Federal está preocupada por los bancos, no por unos pocos bancos individuales, sino por el contagio que podría extenderse a través del sistema bancario, lo que llevaría a un pánico bancario. Pero con 4.026 bancos estadounidenses con un total de 23 billones de dólares en activos y con sólo 612.000 millones de dólares en hipotecas multifamiliares, bueno, eso es menos del 3% de sus activos totales. En otras palabras, el sistema bancario en general no se ve amenazado principalmente por malos préstamos multifamiliares.

Incluso si muchos bancos incumplieran los 612 mil millones de dólares en préstamos multifamiliares, están garantizados por edificios multifamiliares de cierto valor, por lo que las pérdidas serían sólo una parte de los 612 mil millones de dólares, repartidos entre 4.026 bancos con activos totales de 23 billones de dólares.

Como siempre ocurre, algunos bancos pequeños con exposición concentrada en algunos mercados pueden eventualmente quebrar debido a préstamos multifamiliares morosos. Fitch cree que 49 bancos pequeños están altamente expuestos a préstamos multifamiliares en dificultades y algunos de estos bancos pueden quebrar. Casi todos los años, algunos bancos quiebran, y eso es sólo parte del riesgo en el sistema bancario, y es trabajo de la FDIC limpiar ese desastre local a expensas de los inversores.

¿Disfrutas leyendo WOLF STREET y quieres apoyarlo? Puedes donar. Aprecio mucho eso. Haga clic en la taza de cerveza y té helado para descubrir cómo:

¿Le gustaría recibir una notificación por correo electrónico cuando WOLF STREET publique un nuevo artículo? Registrar aquí.

«Experto en la web. Fanático de la cerveza exasperantemente humilde. Fanático del tocino. Creador típico. Experto en música».

More Stories

Elon Musk llega a acuerdos en China sobre los coches autónomos de Tesla

El problema de las «alucinaciones» de ChatGPT ha enfrentado otra queja de privacidad en la UE

Una ex trabajadora de cruceros revela 6 cosas que nunca haría en los barcos